详解日本加密货币税法:投资者必读的全面指南

- By Coinbase钱包下载

- 2024-12-04 14:49:40

近年来,加密货币作为一种新兴资产类别,得到了全球范围内的广泛关注。在这个数字货币越来越受欢迎的背景下,合规与法律监管的问题也日益突出。特别是在日本这个对加密货币持开放态度的国家,了解其税法的规定对于每一个投资者来说都显得尤为重要。

日本的加密货币市场不仅是世界上最大的市场之一,还吸引了大量外国投资者。这使得对加密货币的税收政策理解和应对变得更加复杂。本文将深入探讨日本的加密货币税法,以帮助投资者更好地合规和其投资策略。

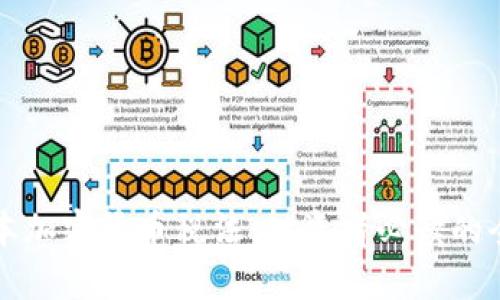

#### 2. 日本的加密货币定义 ##### 什么是加密货币加密货币是一种采用密码学技术来保证交易安全、控制新单位产生以及验证资产转移的数字货币。最为知名的加密货币是比特币,但实际上市场上有成千上万种不同的加密货币。

##### 日本法律中的加密货币定义根据日本的法律,加密货币被定义为“虚拟货币”。日本金融服务局(FSA)将虚拟货币视为一种资产,而不是法定货币。由此,日本对加密货币的监管理念逐渐清晰,促进了相关法律的出台。

##### 加密货币的分类与特性在日本,虚拟货币通常被分为两类:可交易的虚拟货币和不可交易的虚拟货币。交易所所列出的可交易虚拟货币如比特币、以太坊等,经过法律认可,不可交易虚拟货币则可能面临更多的法律风险和不确定性。

#### 3. 日本加密货币的税收分类 ##### 电子货币与虚拟财产的区别在税法上,加密货币的分类为“虚拟财产”,而非传统意义上的电子货币。法律的这一区分对于如何计算税款、应交税种类等有重要影响。

##### 收入税与资本利得税的适用根据日本税法,个人进行加密货币交易的利润被视为“杂项收入”,需缴纳个人所得税。相比而言,通过持有加密货币产生的收益则可能需要缴纳资本利得税,这体现了不同的课税方式。

##### 小额免税政策在日本,有关小额投资的免税政策也是一个投资者需要关注的点。对于年收入低于一定限额的投资者,他们可能会享受到更为宽松的税收政策,从而减轻税负。

#### 4. 日本加密货币的税收计算方法 ##### 如何计算资本利得资本利得的计算涉及到两个重要的因素:买入和卖出价格。日本税法规定,投资者需准确记录每一次交易的详细信息,以确保资本利得计算的准确性。

##### 加密货币交易的报告要求所有加密货币交易的详细记录都是必需向税务局报告的。这包括买入和卖出的时间、数量以及交易的价格等信息。未能遵循这些报告要求可能会导致罚款或其他法律后果。

##### 损失抵扣的规定投资者在交易中遭遇损失的情况并不罕见。在日本,税法允许投资者将损失抵扣,从而减少应缴的税额。然而,损失抵扣有其特定的规则和限制,投资者需仔细理解。

#### 5. 如何填写税务申报表 ##### 申报流程详解填写日本的税务申报表涉及多个步骤,从准备必要的文件开始,到最终提交申报表,整个过程需要细心谨慎。投资者可选择在线提交或纸质提交的方式。

##### 必须提交的文件投资者在申报税务时,必须保留交易记录、账户声明及其他相关文件。这些文件不仅有助于准确填写申报表,还能在审计时提供支持。

##### 常见错误及其后果在填写税务申报表时,常见的错误包括资料不全、计算错误或遗漏重要交易等。这些错误可能导致税务局的罚款,甚至更严重的法律后果,因此投资者需保持警惕。

#### 6. 对国际投资者的影响 ##### 日本税法对外国投资者的适用性对于在日本的外国投资者,他们同样需要遵循日本的税法。一些国家与日本之间存在税收协议,能帮助减少双重课税的风险,但投资者仍需了解具体规定。

##### 国际税收协议的影响国际税收协议可以大幅降低投资者的税务负担,尤其是在双重课税的问题上。然而,不同国籍的投资者需仔细研究其适用性,以确保税务合规。

##### 重要的合规事项对于国际投资者,了解日本的合规要求至关重要。包括申请税务身份证明、了解当地法律法规以及及时报税等,都是避免法律风险的关键要素。

#### 7. 未来的趋势与前景 ##### 日本政府对加密货币的监管政策日本政府在加密货币监管方面一直走在世界的前沿。在未来,可能会推出新的监管政策以应对市场的变化和技术的进步,这对投资者的合规性要求将有进一步的影响。

##### 未来的税法变化预期随着加密货币市场的不断演变,税法也可能发生相应的变化。投资者需要关注相关政策的动向,以便能及时调整自己的投资策略和税务规划。

##### 投资者需要关注的变化投资者在税法和合规方面要保持灵敏,不仅要关注日本国内的法规变更,还需留意国际上其他国家的动态,以便评估其可能对自身投资选择的影响。

#### 8. 结论综上所述,日本的加密货币税法不仅复杂且不断发展,了解其内涵对每一个投资者来说都是无比重要的。通过理清加密货币的定义、税收分类、计算方法及相关手续,投资者能够更好地合规和自己的税务规划。

本文旨在为投资者提供一个全面的加密货币税法指南,帮助他们在日本市场中做到合规投资、明智决策。

### 相关问题 1. **日本的加密货币如何影响投资者的税收负担?** - 在这部分将探讨日本对加密货币交易的复杂性和如何影响投资者的税收计算。 2. **外国投资者在日本交易加密货币时应该注意什么?** - 这里将分析外国投资者在日本市场中面临的特定挑战与合规要求。 3. **日本的税法对加密货币投资的未来趋势是什么?** - 本段将展望未来的税法变化可能对投资者的影响及面临的风险。 4. **如何有效管理加密货币交易记录以税务申报?** - 讲述如何记录加密货币交易的最佳实践及其在税务申报中的重要性。 5. **日本小额免税政策适用于哪些投资者?** - 分析日本针对小额投资者的税收政策及其适用的条件。 6. **如何处理加密货币交易中的亏损以减轻税收压力?** - 探讨投资者在面临亏损时的税务处理方法和相关法律支持。 以上每个问题可进行按照问题展开详细讨论,确保内容丰富且易于理解,以便为读者提供全面的信息支持和指导。